大麗和和花耀高级珠宝系列:大地之耀

(报告出品方/作者:国盛证券,鞠兴海,赵雅楠,萧灵)

1.巨头成长史复盘,他山之石求同存异1.1.因时因地制宜,欧美/日/韩成熟地区经验对比

化妆品作为凝结了功能/情感/文化等多重价值的消费品,其产业发展受到科学技术水平、 经济人文环境、媒介宣传方式等多重因素的综合影响,在全球不同地区不同阶段呈现出 一定的差异性与共性。我们对欧美/日韩等成熟地区的产业发展历程进行对比,并综合考 虑我国特定的背景,提炼分析当下对于国货化妆品企业而言较为关键且可行的发展要素。

整体而言:1)欧美:护肤产业的萌芽较早且具有特殊性,而品牌后续发展中的强研发配 合强营销打造明星产品,以及抓住当下护肤理念推出新品的思路更具有参考性;2)日本: 较早形成的民族自信心结合品牌常年高研发投入所构建的消费者信用背书促进了本土护 肤产业的壮大,具有较强借鉴意义;3)韩国:护肤产业的孵化受政策影响较大,成功较 难复制,但通过研究本土自然物质原料构建品牌特色吸引消费者,同时借助文化产业推 广产品具有一定参考价值。

中国化妆品市场在 20 世纪 70-80 年代开始萌芽,初期以国企背景的上海家化为典型代 表,而后民营企业逐步创立,跨国公司纷纷入局,21 世纪以来外资品牌及传统国货分别 依托品牌优势及渠道红利快速成长,2017 年后国货企业上市进程加快,线上化红利催生 新锐品牌陆续涌现,后续随着行业新规趋严、疫情冲击、流量红利趋缓等因素驱动,国 货龙头有望逐步提升份额并开启多品牌并购整合战略。

1.2.海外重点企业分析:百年老牌,历久弥新

我们重点选取欧美地区的欧莱雅、雅诗兰黛以及日本地区的资生堂、高丝集团进行复盘 分析。

1.2.1.欧莱雅:逾110年美的传承

欧莱雅集团前身成立于 1909 年,公司首款产品——名为”L’Auréale”的合成染发剂由 欧莱雅创始人、法国化学家欧仁·舒莱尔(Eugene Schueller)发明。”L’Auréale” 即 欧莱雅(”L’oréal”)之名前身,致敬了 20 世纪初潮流发型’L’Auréole”,同时也代表了女 性想要赋予头发的金色温暖色调;亦有说法称该名源自古希腊语,意为“美”。

欧仁·舒莱尔时代的从“头”开始(1909-1956)。欧莱雅创始人欧仁·舒莱尔曾担任 法国索邦大学化学系助理研究员,并结识了一些理发店老板得以了解美发市场。二十世 纪初的欧洲大陆正开始流行染烫发型,但市场缺少具备足够安全性、可以大面积推广的 染发剂。这一现状引起了欧仁·舒莱尔的兴趣,在不断尝试下他成功研发出第一款无毒 染发剂,并获取了人生第一桶金,用这笔钱创立了欧莱雅集团的前身——法国无害染发 公司。公司先后推出多款染护发产品及首款防晒油产品。1939 年,出于品牌推广的角度, 欧仁·舒莱尔以简化后的产品名称”L’oréal”(即欧莱雅)正式命名公司,相比之前更具时尚属性。同年,公司在巴黎设立总部。

佛朗索瓦·达勒时代的高速发展(1957-1983)。伴随着欧仁·舒莱尔的离世,欧莱雅 开始实施职业经理人制度,实现了所有权和经营权的分离。二十世纪五十年代始,佛朗 索瓦·达勒(François Dalle)担任 CEO 和董事会主席,欧莱雅开始海外扩张,积极收购 战略性品牌,进入高速发展期。期间,在达勒激进的扩张和“抓住新机遇”的座右铭下, 集团通过 Cosmair 公司代理进入美国市场,于 1963 年在巴黎证交所上市,1964 年创立 高端专业护发品牌卡诗,并凭借上市后的资本扩张先后收购标志性品牌兰蔻、卡尼尔和 碧欧泉,创立高德美皮肤科实验室,成功进军护肤、彩妆等市场、扩大战略版图。

查尔斯·兹维亚克时代的注重研发(1984-1987)。1984 年研发先锋查尔斯·兹维亚克 (Charles Zviak)接替 François Dalle 担任公司 CEO,在短暂的执掌期内,Zviak 作为化 学研究人员为欧莱雅研究实验室的组织工作带入了清晰的理念,鼓励研发进步,将产品 创新研究的重点聚焦于质量和产品效果,在此期间对研发的大量投入使集团受益。 欧文中时代的翘楚地位(1988-2005)。1988 年欧文中(Lindsay Owen-Jones)接管公 司后延续了达勒的激进扩张主义,集团在全球范围内开展大量的品牌和战略收购。在此 期间,集团先后收购了赫莲娜、理肤泉、美宝莲、科颜氏、植村秀等品牌,并且收购了 集团在美国的代理公司 Cosmair。在欧文中任期内,他带领欧莱雅集团于 1997 年突破了 百亿欧元收入大关,股价增长超 20 倍。

安巩时代的地位巩固(2006-2021)。安巩(Jean-Paul Agon)接任后提出了“普及化 (universalisation)”战略,即理解并尊重差异的全球化。集团进一步加大在欧洲以外的 市场影响力,亚太区收入增长迅猛,从 2006 年的 14.8 亿欧元上升至 2020 年的 98.0 亿 欧元(2021年将北亚太区单独拆出,营收为98.6亿欧元),占比也从9.3%提升至30% 。 北美区方面,集团积极收购美国彩妆品牌 Urban Decay、NYX、IT Cosmetics 及美国敏 感肌护肤品牌 CeraVe,北美区收入从 2006 年的 39.54 亿欧元增至 2021 年的 81.56 亿 欧元。在安巩任期内,欧莱雅集团收入从 158 亿欧元上升至超 300 亿欧元,维持了世界 第一大化妆品集团的地位。

1.2.2.雅诗兰黛:基业长青的高端化妆品巨头

雅诗兰黛诞生于 1946 年,至今拥有 76 年的历史。雅诗兰黛由雅诗·兰黛及其丈夫约 瑟夫·兰黛于纽约创立。雅诗·兰黛出生在纽约皇后区,从高中时期起就对化妆品产生 了兴趣,并从叔叔那里学会调制面霜的方法;二十世纪三四十年代,雅诗·兰黛开始在 美容沙龙向女性顾客展示并推销自己的护肤和美妆产品;1946 年她和丈夫正式创立公司, 推出四种原创美容产品,一年后公司有了第一个大订单:萨克斯第五大道精品百货店下 达的价值 800 美元的订单。1956 年,公司推出了超高端产品白金面霜,定价为前所未 有的 115 美元/罐(16 盎司)。

雅诗兰黛的高速发展始于二十世纪六十年代。全球化进程方面,在雅诗·兰黛的儿子莱 纳德·兰黛于 1958 年加入公司后推动了国际扩张,公司自 1960 年起先后进入了英国、 加拿大、法国、德国、瑞典、香港、南非等市场。品牌方面,在 1964 年之前集团仅有 一个品牌即雅诗兰黛,在注重多品牌战略的莱纳德的领导下,公司于 1964 年推出了男 士香水和护肤品牌 Aramis,之后又创立了包括倩碧和悦木之源在内的多个品牌,并收购 包括 MAC 和 Bobbi Brown 等品牌进行扩张,有效降低了对单一品牌的依赖性风险。1989 年,集团销售额突破 10 亿美元;1995 年,集团在纽约证券交易所上市;至此,雅诗兰 黛实现了从一家美国化妆品公司向世界化妆品巨头的转变。

雅诗兰黛的家族企业氛围浓厚,家族成员占据核心管理层职位逾七十年,投票权高达 85%。截至 2021 年,兰黛家族对集团的投票权占比仍高达 85%。雅诗·兰黛的大儿子 莱纳德毕业于沃顿商学院,从八十年代起担任公司 CEO 直至 1999 年、担任董事长直至 2009 年,小儿子罗纳德同样毕业于沃顿商学院,目前仍担任倩碧实验室有限责任公司董 事长。孙辈中,威廉目前是集团的执行主席兼董事会主席,艾琳担任雅诗兰黛风格与形 象总监,简担任企业营销执行副总裁兼首席数据官。 雅诗兰黛近十五年维持较快增长,2021 财年营收达 162.29 亿美元。2007-2021 财年, 公司的营业收入从70.38亿美元增长至162.29亿美元;尽管2020年集团受到疫情影响, 但恢复较快,2021 财年展现出良好的增长势头。

1.2.3.资生堂:跨越150年的匠心美学

资生堂前身诞生于 1872 年,是创始人福原有信在东京银座创立的一家西式药房。“资 生堂”的命名由创办人福原有信取自易经中的“至哉坤元,万物资生”,寓意大地深厚、 孕育新生。1897 年,资生堂研发出第一款美妆产品“红色蜜露”,为装在精美小瓶中的 柔肤水。1915 年药店转型正式进军化妆品行业,并于 1916 年开设第一家化妆品店。之 后相继推出由日本人独立制作的首款香水、不同于充斥市场的白色香粉的七色粉香粉、 日本第一款乳霜“按摩霜”等创新性产品,成为当时日本化妆品业的引领者。

资生堂美学的奠定始于品牌创立之初。资生堂创始人福原有信之子福原信三游历欧洲学 习艺术,是日本近代摄影的先驱者。1916 年,福原信三从父亲手中接过资生堂,召集顶 尖设计师成立意匠部负责产品设计和宣传推广;在日本美学意识的基础上加入西方美学 特点,制定了标志性的花椿图案商标。在注重美学设计的福原信三的带领下,资生堂转 型成为化妆品公司后伊始推出的各产品设计均具有资生堂独特的东西方相结合的美学特 征。1924 年面向化妆品爱好者的杂志“资生堂月报”创刊,后更名“花椿”,旨在帮助 女性打造融合东西方美学的个人风格,杂志中经常介绍珍贵的巴黎时装或发型等海外流 行信息,为打造资生堂高贵品牌形象做出了巨大贡献,并为资生堂带来稳定的客户群。

资生堂的海外销售可追溯至二十世纪三十年代,向全球市场的正式扩张从五十年代开始。 1931 年,资生堂面向东南亚出口 “玫瑰化妆品”,首次在海外开展业务。1957 年资生 堂开始在中国台湾销售产品,1962 年资生堂出资成立首个海外销售公司资生堂夏威夷公司, 1963 年资生堂开始在意大利米兰销售产品,首次向欧洲出口化妆品,1965 年在美国成 立子公司,1970-1972 年分别成立资生堂新加坡、新西兰、泰国公司,1980 年成立资生 堂法国和德国公司,1981 年开始在中国北京销售。

随着日本经济增长陷入停滞,资生堂营收增长趋于稳定。公司的营收从 1992 财年的不 到 6000 亿日元上升至 2008 财年的 7235 亿日元。在此期间,资生堂收购了北美彩妆品 牌 NARS 以进一步开拓北美市场、减少本土经济停顿的负面影响;此外,资生堂在中国 设立研发中心。2009 年至 2013 年,公司发展进入瓶颈期。营收从 2009 财年的 6903 亿日元下滑至 2013 财年的 6777 亿日元,净利润出现负增长,从 2009 财年的 194 亿日 元下滑至-147 亿日元。

2014 年制定中长期战略“VISION2020”,恢复高速增长。为应对逐渐恶化的增长趋 势,资生堂制定了 2020 中长期战略,提出了具体的应对举措,战略目标为到 2020 年时 销售额超过 1 万亿日元、营业利润超过 1000 亿日元的战略目标。战略主要包括: 1)品牌和产品策略:高端品牌优先,强化美国的彩妆产品组合、欧洲的香水产品组合; 2)营销和创新投资:2015 至 2017 年累计营销投资增加 1100 亿日元、加强本地化营销, 加大研发创新投入; 3)管理架构:建立全球矩阵式组织、加强以人为本的人才和组织发展理念; 4)成本结构改革:优化门店库存管理、关闭亏损门店、退出亏损业务。

在该战略的成功实施下,资生堂于 2017 和 2018 年就分别达到了销售额和营业利润的目 标,因此集团在 2020 年 2 月提出了修改后的 2020 愿景目标:销售额 12200 亿日元, 营业利润 1170 亿日元,营业利润率达到 9.6%(实际销售额及营业利润未达成)。

1.2.4.高丝:“KOSE”品牌矩阵打造的日化巨头

1940s:创造高质量化妆品 高丝诞生于,1946 年的东京,距今历史 76 年。公司创始人小林孝三郎在东京都王子区 (现东京都北区)成立高丝前身小林合伙企业,开始从事化妆品制造和销售。小林孝三 郎秉持共同生存和共同繁荣的经营理念,通过直接向日本各地的零售商销售化妆品来构 建公司的销售网络、建立与零售商之间的合作关系。1948 年,于东京成立小林高丝株式 会社;1956 年,高丝成立了高级化妆品制造企业——ALBION(澳尔滨)株式会社。

1970s-1980s:推出一系列原创的行业领先产品,1970 年左右,高丝开始进军海外市场,先后进驻香港、在新加坡和马来西亚设立子公司。 同时,在 1970 年代至 1980 年代,高丝通过研发活动创造出一系列行业内领先的创新性 产品:1970 年高丝创立尖端护肤品牌黛珂,1974 年推出一款名为 SUMMERD 的无需用 水的粉底,1975 年推出 ALPHARD RC 精华液,1985 年推出雪肌精品牌。在此期间,高 丝的产品范围也从护肤领域扩展至日化用品领域,旨在为年轻消费者提供可供消费的产 品,从而扩大了集团的客群范围。

2000s:海外扩张、品牌多元化,2000 年起,集团全面迈开海外扩张步伐。集团先后在中国大陆、中国香港和韩国设立子 公司,并于 2001 年起开始在越南销售,2003 年起开始在菲律宾销售,2004 年在中国台湾设 立工厂,2007 年进入缅甸市场。同时,集团在原先的品牌组合基础上通过许可协议进一 步推进品牌矩阵的多元化。2005 年集团通过许可协议将 JILL STUART(吉丽丝朵)品牌 引入日本化妆品市场,2009 年获得 JILL STUART 的全球商标权,同年推出 ADDCITION 品牌,以满足不同的需求。

2010s:加速全球化,2010 年起,集团开始了亚洲范围以外的全球化进程,此前的海外扩张主要局限在亚洲范 围内。在此期间,集团将黛珂等主要品牌推广到北美及欧洲销售。2013-2016 年集团分 别在印度、印度尼西亚、美国和巴西设立子公司;此外,集团于 2014 年通过收购美国 彩妆和护肤品牌 Tarte 进一步扩大在北美市场的影响力。2018 年,集团在法国巴黎开设 第一家概念店“Maison KOSÉ”。

集团过去十年收入稳定增长。集团营业收入从 2012 财年实现的 1665 亿日元上升至 2021 财年的 2794 亿日元。为迎接集团创立 80 周年,高丝于 2018 年提出了“2026 愿景”。 愿景的经营目标是在 2026 年销售额达到 5000 亿日元、营业利润率超过 16%;愿景的 具体战略围绕着进一步扩大集团的全球化而展开,目标 2026 年海外营收占比超过 50%。

2.1.经验一:从品牌认知出发建立品牌资产

品牌是一种名称、术语、标记、符号或设计,其目的是借以辨认销售者的产品或服务, 并使之同竞争对手的产品或服务区别开。品牌认知,即消费者对品牌的品牌内涵及价值 的认识和理解。上世纪八十年代,“品牌资产的鼻祖”大卫·艾克提出品牌建设的四段里 程:品牌知名—品牌认知—品牌联想—品牌忠诚,品牌认知作为消费者知道品牌后建立 起对品牌的忠诚的第一步,是企业品牌建设的重要起点。

2.1.1.名称/LOGO:最直观的独特属性,品牌认知的起点

品牌名称可以传递品牌信息、建立品牌认知。欧莱雅之名前身”L’Auréale” 源自古希腊语, 意为“美”,同时代表当时欧洲流行发型和头发的金色色调,体现了品牌以美发产品为主 的定位和品牌的时尚属性;雅诗兰黛创始人将自己的名字”Esty”变种为具有法国特色的” Estée”作为品牌名称,传递了高贵优雅的品牌调性;资生堂之名源自易经中的“至哉坤 元,万物资生”,具有东方美学特征,体现了品牌融合西方科学与东方智慧的前瞻性思维。

品牌 LOGO 更加直观地创造品牌认知。在资生堂成立之初,仍是一家西式药房,其标志 为一只勇猛的雄鹰图案,随着转型成为化妆品店,其标志也发生了变化:资生堂标志性 的花椿(即山茶花)标志由公司首任总裁福原信三于 1915 年设计,其中一朵姿态向上 的花代表品牌的“进取之心”,另一朵颔首低眉的山茶花则代表品牌的“感谢之心”,简 洁流畅的曲线凸显现代美与古典美的结合,结合资生堂发行的《花椿》杂志,消费者见 到品牌标识时能够联想到独具美学风格的品牌属性。

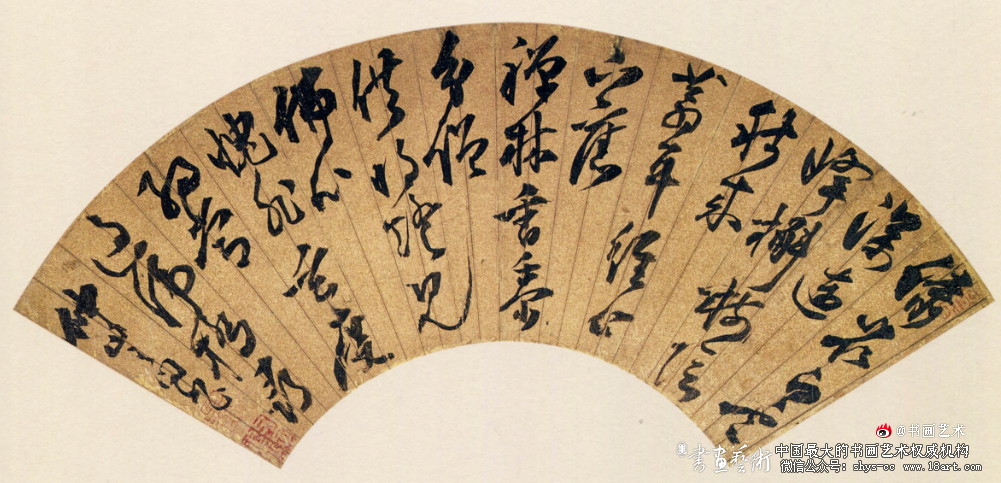

此外,在字号设计上资生堂同样别出心裁。福原信三于 1923 年号召创造店铺专属字体, 当时意匠部的成员们将数种中国古典经书的字体作为参考,设计出“宋朝风书体”,经过 多次改良和修正,终于完成了资生堂日文字体。1928 年资生堂的英文字体诞生, SHISEIDO 的两个“S”向右倾斜,以求整体的平衡美感。该两种艺术字体被广泛地运用 在报纸杂志广告,为建立消费者对资生堂的品牌认知起到了巨大的作用。

2.1.2.品牌风格:消费者视角中的品牌含义

纵观各海外巨头品牌均具有其独特风格,品牌风格背后往往蕴含着一种文化和身份。以 高端化妆品巨头雅诗兰黛为例,在雅诗兰黛开始做广告之初,创始人雅诗·兰黛就将“奢 华感”定为品牌风格,在产品罐子外观上选择淡绿松石色以传达这种奢华感。1956 年雅 诗兰黛推出的白金面霜开启了奢华护肤品类的先河,该产品宣称将 25 种世界上最珍贵 的成分与当时最非凡的科学相结合,由安迪·沃霍尔操刀的广告在 Harper’s BaZaar 杂 志上刊登,产品定价为前所未有的 115 美元/罐(16 盎司)。

营销和渠道传递品牌信息,独特的品牌风格建立品牌认知。以资生堂为例,资生堂在 1960 年代开始进入欧洲市场,但在当时的欧洲没有引起太多的水花。1980 年,资生堂(福原 有信之孙福原义春语)与法国艺术家芦丹氏(Serge Lutens)合作,后者通过极具东方 哲学的广告和海报等艺术作品帮助资生堂打造了国际化形象,使得“资生堂的形象在五 年之内就被整个巴黎家喻户晓”,为资生堂进入欧洲提供巨大帮助。

2.1.3.品牌实力:口碑单品承载品牌认知的核心

品牌硬实力来源于产品的品质,硬实力强的品牌会被消费者记住且形成不可扭转的心智 认知。纵观四家集团各代表性品牌,均具有其口碑载道、经久不衰的明星单品。

2.1.4.时间沉淀:消费者建立信任信赖的过程

时间沉淀是消费者和品牌之间建立信任的过程,品牌形成需要长久的底蕴沉积。艾瑞咨 询对中国 Z 世代的调研显示,Z 世代更倾向于使用品牌沉淀久的护肤品牌,对经过时间 沉淀的护肤品牌具有更高的认同感和安全感,2020 年 Z 世代购买护肤品国外品牌 TOP5 为欧莱雅、雅诗兰黛、兰蔻、资生堂和 SKII(调研样本数 N=943);在彩妆方面 2020 年 Z 世代购买国外品牌 TOP5 为雅诗兰黛、欧莱雅、兰蔻、美宝莲和迪奥,同样是形成 时间较长的品牌(调研样本数 N=722)。

2.2.经验二:从品牌数量、覆盖品类、定价和集中度看多品牌战略

四家化妆品集团巨头均实施多品牌战略、具备非常完善的品牌矩阵。从欧莱雅、雅诗兰 黛、资生堂、高丝这四个单一品牌,以自研和收购形式分别延伸开发出多个知名品牌; 多品牌战略有效降低了集团对于单一品牌的依赖性风险,并且通过品牌矩阵多层次阶梯 式地对品类、价格、风格的全方位覆盖,满足不同人群的差异化需求、攻占细分市场。

2.2.1.品牌数量位于30~50个区间,全品类以护肤 彩妆为主线

四大集团均构建了数量多达 30~50 的品牌矩阵,覆盖品类范围广泛。品牌数量:欧莱 雅>高丝>资生堂>雅诗兰黛,分别为 49/39/35/32 个。品类覆盖:四大集团品牌均覆盖 了护肤、彩妆、香水、个护(包括美发)和男士美容领域,并以护肤、彩妆为主线。纵 观其发展历程,各大集团均从一个品类为起点实现对全品类的延伸。 欧莱雅集团旗下品牌 49 个。所有品牌按照集团业务部门可分类为大众化妆品部 (Consumer Products)、高档化妆品部(L'Oréal Luxe)、专业美发产品部(Professional Products)和活性健康化妆品部(Active Cosmetics)四个板块,其中高档化妆品部品牌 数量最多,大众化妆品部、专业美发产品部、活性健康化妆品部依次次之。

2.2.2.品牌区隔关键为定位目标客群,高端化趋势明显

各集团旗下品牌全面覆盖各层级价位,通过多品牌战略实现对价格带广覆盖。相较而言 雅诗兰黛集团整体定位更加高端,其平价品牌 Dr Jart 、The Ordinary 等近年才通过收 购取得,高丝集团相较于其他三家集团则在超高端价位缺少布局。

欧莱雅、雅诗兰黛及资生堂集团的多品牌战略下,各品牌区隔定位、具有独立性,明确 的品牌风格及定位有助于精准定位消费人群及提高定价能力。 雅诗兰黛的品牌战略强调各个品牌的独立性,每个品牌都有一个单一的全球形象,通过 一致的标识、包装和广告来提升其形象,并将其与市场上的其他品牌区分开来,从而使 品牌矩阵具备品牌风格及品牌定价的差异化。风格新潮的品牌的价格普遍较低(图表右 侧),定价较高的品牌普遍集中在风格较为经典的品牌(图表第二象限 vs.第一象限),有 两方面原因:一是品牌风格定位的目标消费人群不同导致定价差异,新潮品牌目标消费 人群年龄层更低、消费能力有限,二是品牌想要提高定价能力往往需要建设相应的“品牌即身份”的心智认知,导致品牌调性提升、趋向经典化。

资生堂品牌区隔的一大特点在于旗下一些品牌精准定位目标年龄段消费者,而设立年龄 范围的意义在于,定位相应消费能力的群体并向该群体消费者传达明确的定位从而建立 品牌认同。在大众化妆品类中,PRIOR 的定位是日本 50 岁以上女性的美容品牌,其产 品包括护肤、彩妆和头发护理,GRACY 的目标人群是 40 岁以上的忙碌职业生活的消费 者,Integrate 面向二十至三十几岁的女性消费者,而恋爱魔镜和 Za 则定位于面向十几 到二十岁的年轻消费者的开架美妆品牌。

高丝集团的多品牌战略下品牌兼具区隔性&协同性。高丝旗下品牌可按品牌独立性的划 分维度,分为以企业名称冠名的“高丝品牌”(独立性低)和以高独创性而著称的“单独 品牌”(独立性高),体现了不同于其他三家集团的品牌区隔方式。尖端品牌以单独品牌 为主,包括知名品牌黛珂和澳尔滨,高端品牌高丝品牌及单独品牌各占一半,日化品类 下品牌多为独立性低的高丝品牌。“高丝品牌”之间具有一定的关联性,消费者在接触该 类品牌时可直观地联想到高丝,其优势在于关联性高、品牌协同效应强,劣势在于较为 模糊的品牌边界使消费者很难为已经定位中端的同一品牌名支付较高溢价,限制了品牌 的提价能力。

收入端和利润端均为高端品牌占优,高端化趋势凸显。根据分业务部门或分品牌近年的 收入端表现来看,高端品牌的收入占比提升/高端品牌表现较好成为各集团的共通之处, 以及盈利端表现来看,高端品牌为企业创造了更大的利润空间。资生堂集团对未来几年 的全球美妆市场分析预计鉴于越来越重视皮肤健康的趋势,高端市场将恢复到平均每年 5-6%左右的增长。

欧莱雅:从收入端来看,高档化妆品板块已于 2021 年取代大众化妆品板块成为集团第 一大收入来源。2021 年,大众化妆品部、高档化妆品部、专业美发产品部、活性健康化 妆品部的收入分别占集团总营收的 37.9%/38.2%/11.7%/12.2%。过去五年,高档化妆 品部和活性健康化妆品部收入增长明显,分别从 2016 年的 76.6/18.6 亿欧元上升至 2021 年的 123.5/39.2 亿欧元,占比分别提升 7.4/4.7pcts. 根据 2020 年年报分析,中国市场 方面,兰蔻、巴黎欧莱雅、科颜氏、赫莲娜、修丽可、阿玛尼美妆、圣罗兰美妆和 3CE 表现强势(均为中高端品牌,高端品牌居多)。

从利润端来看,各品牌板块经营利润率在 20%-25%之间。2021 年,大众化妆品部、 高档化妆品部、专业美发产品部、活性健康化妆品部的经营利润分别为 24.7/28.2/8.1/9.9 亿元,经营利润率分别为 20.2%/22.8%/21.3%/25.2%;过去五年活性健康化妆品板块 经营利润率略有提升,其余板块较稳定。

雅诗兰黛:从品牌表现来看,近年来集团在中国市场表现强势的品牌主要包括雅诗兰黛、 海蓝之谜、Tom Ford 和 MAC 等,其中前三个为超高端及高端品牌,MAC 为中端品牌。 北美市场方面,近年来受疫情影响较大,特别是 MAC、倩碧和 Too faced 销售额的下降 造成了北美区整体销售额的下降。 资生堂:各品牌板块的收入贡献在不同地区市场展现出较大差异,日本本土大众化妆品 收入最高,中国市场则更加青睐高档化妆品。在日本本土市场,大众化妆品板块为资生 堂第一大收入来源且占比超过一半(2021 年占 57.1%),2021 年高档化妆品和个人护理 的收入分别为 699/245 亿日元,占比 25.3%/8.9%;在中国市场,高档化妆品板块为资 生堂第一大收入来源且占比超过一半(2021 年占 60.3%),2020 年大众化妆品和个人护 理板块的收入分别为 742/319 亿日元,占比 27.0%/11.6%。

高丝:从收入端来看,尖端及高端品牌板块贡献了集团收入的近 80%,占比不断提高。 2021 财年,尖端及高端品牌/日化品牌/其他分别创收 2184.8/584.3/24.7 亿日元,分别 占集团总营收比 78.2%/20.9%/0.9%。过去五年,尖端及高端品牌板块收入占比从 FY2017 的 74.6%上升 3.6pcts 来到 78.2%,日化品牌板块则从 FY2017 的 24.6%下降 3.7pcts 至 20.9%。受 2020 年疫情影响,FY2021 尖端及高端品牌板块和日化品牌板块 营收均出现不同程度的下跌,相较之下尖端及高端品牌板块收入降幅更小。

从利润端来看,高丝尖端及高端品牌在疫情前的经营利润率在 17%-20%之间,FY2021 受疫情影响下滑至 8.5%;日化品牌疫情前的经营利润率在 7%-8%左右,近两年经营利 润率大幅下降,出现微利甚至亏损。

2.2.3.核心品牌贡献显著,依地区市场规划品牌优先级

欧莱雅:核心品牌第一梯队巴黎欧莱雅、兰蔻、美宝莲 CR3 近 50%,前十品牌 CR10 约 80%。2021 年第一梯队三大品牌共占集团收入约 49%,其中巴黎欧莱雅占比超 20%, CR3 相较 2015 年的 57%略有下降。第二梯队各品牌收入相对较为接近,在过去五年均 取得增长,2021 年占比分别位于 2%-11%之间。2021 年前十品牌共占集团总销售额约 87%。美宝莲为前十品牌中唯一一个在过去六年销售不断下滑的品牌,正在被第二梯队 不断拉近距离,而理肤泉有望超过美宝莲成为欧莱雅品牌的第一梯队。

中国市场放大头部品牌效应,品牌集中度情况和全球相比有较明显差异。两大超百亿品 牌巴黎欧莱雅和兰蔻一骑绝尘,助力集团奠定其在中国市场地位。集团在中国的品牌 CR2 明显更高,与第三名(美宝莲)销售额之间出现断层,集团全球第四大品牌卡尼尔则因 为定位不明/渠道运营不佳等多重因素而退出中国市场。从增长幅度来看,中国市场高端 化 功效化消费趋势明显。高端化品牌如 YSL 美妆(CAGR5=67%)、阿玛尼美妆 (CAGR5=53%)、赫莲娜(CAGR5=59%)、兰蔻(CAGR5=33%)在过去五年的国内市 场取得成倍式增长,功效护肤品牌如理肤泉(CAGR5=27%)和科颜氏(CAGR5=23%)均增长亮眼。

雅诗兰黛:全球四大核心品牌依次为雅诗兰黛、倩碧、MAC 和海蓝之谜,CR4 约 80%。 其中雅诗兰黛约占三成左右,倩碧约占两成左右。从增长角度来看,在全球范围内雅诗 兰黛和海蓝之谜取得销售额增长,倩碧和 MAC 则出现收入下滑;在中国市场四大品牌均 取得增长,但增长程度不一。

资生堂:八大核心品牌合计销售额占比约六成,其中资生堂、CPB、怡丽丝尔三大绝对 核心品牌占比 18.8%/12.0%/6.5%。集团核心品牌共八个,分别为资生堂、Clé de Peau Beauté(肌肤之钥)、NARS、IPSA、Laura Mericer、怡丽丝尔、安热沙和 D&G。 该八个品牌于 2018 年创收 6250 亿日元,占集团总营收的 57.1%,并于 2018 年贡献收 入增长约 1150 亿日元,贡献了集团收入增长的 90%;其中资生堂、CPB、怡丽丝尔为 集团三大绝对核心品牌,三者于 2018 年的销售额分别为 1670/1220/770 亿日元,分别 占集团总销售额的 15.3%/11.1%/7.0%,计算得到于 2021 年的销售额分别为 1994/1336/560 亿日元,占集团总销售额 19.3%/12.9%/5.4%。NARS 在集团内份额增 长迅速,于 2021 年销售 633 亿日元(占比 6.1%)超过怡丽丝尔成为集团内部第三大品 牌。据公司官网,怡丽丝尔为日本本土连续 14 年销售额第一护肤品牌,安热沙为日本 连续 19 年蝉联销售额第一防晒品牌。

高丝:高丝五大全球旗舰品牌为黛珂、雪肌精、ADDICTION、tarte 和 suncut,其中 黛珂作为绝对核心品牌占比近三成,销售额占集团总销售额比从 FY2019 的 24%上升至 FY2021 的 32%,雪肌精销售额过去三年占比则在 4%-6%之间。此外集团核心品牌在过 去几年随市场趋势进行调整,2018 年末集团五大全球核心品牌为雪肌精、黛珂、 ADDICTION、Jill Stuart 和 Clearturn,比较可见 Jill Stuart 和 Clearturn 不再是核心品牌 而 tarte 和 suncut 变为核心品牌。

资生堂品牌规划具体清晰,依地区市场而异。在日本本土市场集团根据市场趋势及自身 强项决定品牌发展的优先级,选择出了最为优先关注的品牌群、战略性增长品牌群以及 需要开拓市场的新品牌群。中国市场优先推广资生堂、Clé de Peau Beauté和怡丽丝尔 等全球性品牌,亚太区市场聚焦于护肤品牌,引进怡丽丝尔并推广天然护肤品牌醉象, 旅游零售市场拓展 THE GINZA 和醉象。

2.2.4.自研 收购 协议代理构成三大品牌来源

自主研发 收购 协议代理构建品牌矩阵,欧美集团更依赖资本优势,日本集团倾向于 自主研发。欧莱雅和雅诗兰黛旗下品牌来源以收购为主,分别仅 4/6 个品牌为自主研发; 资生堂和高丝以自主研发品牌为主、收购和协议代理品牌为辅搭建品牌矩阵。各集团协 议代理的品牌主要为高端设计师品牌、主要集中在香水领域,部分涉及美妆领域。

纵观各集团品牌,自主研发的品牌时至今日仍是各集团品牌矩阵的核心,如旗舰品牌巴 黎欧莱雅、雅诗兰黛、资生堂、黛珂及核心品牌倩碧、怡丽丝尔、雪肌精等,而各集团 收购的品牌中也不乏核心品牌,如兰蔻、MAC、海蓝之谜、NARS 等。收购为各集团通 往建立化妆品帝国不可或缺的一步,总结收购的目的如下:

收购目的一:完善品类。 完善、丰富品类是收购的目的之一,品类可以是广义品类也可以是细分品类。(1)广义 品类:欧莱雅在 1963 年巴黎证券交易所上市后凭借资本扩张优势于 1964 年收购了兰蔻, 帮助公司从美发产品市场切入彩妆护肤品类,开启了化妆品帝国建立的第一步;(2)细 分品类:而后 1973 年收购的彩妆品牌 Gemey 则帮助公司进入大众彩妆市场,于 1996 年收购的美宝莲则进一步扩大了欧莱雅在大众彩妆品类领域的存在感;此外欧莱雅也通 过收购薇姿进入皮肤学级护肤这一细分品类,并通过收购理肤泉进一步完善集团在皮肤 学级护肤领域的品牌丰富度。

从近年来的收购方向来看,各集团较为青睐三类品牌: ①高端香水品牌。如雅诗兰黛收购的 Le labo、Editions de Parfums Frédéric Malle 和 Kilian, 资生堂收购的 Serge Lutens,以及欧莱雅收购的 Mugler 和 Azzaro。 ②功效护肤品牌。如欧莱雅收购 CeraVe、德国天然美容集团 Logocos,雅诗兰黛收购的Dr Jart 和 DECIEM 公司(品牌 The Ordinary、NIOD 等),以及资生堂收购的醉象。 ③定位千禧一代消费者的潮流网红品牌(彩妆为主)。如欧莱雅收购的 Urban Decay、IT Cosmetics 和 3CE,雅诗兰黛收购的 BECCA 和 Too Faced,资生堂收购的 Laura Mercier 以及高丝收购的 Tarte。

收购目的二:丰富价格选择。 欧莱雅、雅诗兰黛及资生堂收购的品牌定位既有高端也有大众平价,延伸了集团下价格 选择区间。其中具有代表性的收购事件是欧莱雅凭借收购兰蔻进入高端化妆品领域。

收购目的三:打开新市场。 欧莱雅收购对象地点表明扩张意图。1960-1990 年收购对象主要位于法国、1 个位于澳 大利亚,1991-2000 年收购 7 个对象均位于美国,2001-2020 年收购对象 7 个位于美国, 3 个位于法国,日、英、中、巴、韩、德各 1 个。 资生堂和高丝通过收购走出日本。资生堂 1980 年至今收购品牌中,6 个美国品牌、3 个 法国品牌,通过收购法国美发品牌 Carita 进入法国及欧洲市场,通过收购联合利华的 Helen Curtis 进入北美市场,而后通过 NARS、bareMinerals 和醉象的收购扩大集团在美 国的影响力。高丝则通过收购 Tarte 公司(旗下品牌 Tarte 和 Awake)进军美国市场。

收购后的运营同样关键。正面例子:欧美社媒影响力 美妆 CS 店销售网络助力 Tarte 在欧洲市场成功推广。Tarte 于 1999 年创立于美国纽约,2000 年在纽约百货专柜首度 面市,旗下所有产品均采用天然来源和其他旨在发挥作用的成分混合配制而成,是定位 趣味新潮的年轻品牌。高丝于 2014 年收购 Tarte 以进军美国市场,在收购 Tarte 之后没 有局限于坐享品牌在美国的市场,积极展开 Tarte 的进一步推广,2019 年开始在欧洲销 售 Tarte,至 2019 年 5 月将 Tarte 推广到欧洲六个国家,推动品牌 FY2019 销售额增长 5 倍,2020 年进一步在欧洲(法国、丹麦、瑞典、德国、西班牙)的丝芙兰展开 Tarte 销 售渠道网络,FY2021 取得 25%的销售额增长。如此,高丝不仅凭借 Tarte 打开美国市场,还凭借 Tarte 的欧美社交媒体影响力和集团运作努力打开了欧洲市场。

负面案例:品牌定位失误 渠道建设失误导致小护士、羽西未达到计划高度。欧莱雅于 2003 年收购当时价格低廉、消费者基础广的国民护肤品牌小护士,计划将其建设为中国 第一护肤品牌。集团在收购后将小护士定位的消费者年龄层降低、由商超货架销售转为 专柜销售,结果流失了原来的核心消费人群,又因品牌形象不能吸引到年轻消费者,并 因跨国公司和本土公司的管理风格冲突导致小护士原有经销商流失,品牌及渠道建设的 理念不同、整合不畅导致小护士逐渐淡出市场。此外,欧莱雅于 2004 年收购当时具备 巨大市场潜力的本土化妆品品牌羽西,同样出现品牌定位的失误,将原本定位中高端的 羽西纳入大众化妆品部门,使得羽西在当时消费升级趋势明显的中国市场流失市场份额。

3.1.经验一:护肤领跑美妆市场,功效护肤遥遥领先

护肤品需求坚韧、占比提升,彩妆需求下滑。护肤为欧莱雅和雅诗兰黛集团销售占比最 高的品类,且过去五年占比不断提升:欧莱雅集团护肤销售额(占比)从 2016 年的 70.9 亿欧元(占比 28.5%)上升至 2020 年的 110.5 亿欧元(占比 39.5%),占比提升 11pcts; 雅诗兰黛集团护肤销售额从 FY2017 的 45.3 亿美元(占比 38.3%)上升至 FY2021 的 94.8 亿美元(占比 58.5%),占比提升 20.2pcts。与此同时彩妆品类销售额及占比同时下滑, 欧莱雅集团彩妆品类销售额从 2016 年的 65.8 亿欧元下降至 2020 年的 59.7 亿欧元,占 比从 26.4%下降至 21.3%;雅诗兰黛集团彩妆品类销售额从 FY2017 的 50.5 亿美元下降 至 FY2021 的 42.0 亿美元,占比从 42.7%下降至 25.9%。

护肤品类成为营收支柱。欧莱雅集团统计数据显示,从 2017 年起全球护肤品市场增速 领先全球美妆市场,2020 年疫情受挫下护肤品需求(-3%)相较整体美妆市场(-8%) 展现出较强韧性,至 2020 年护肤市场占全球美妆市场总量比例为 42%,彩妆市场紧随 其后占比 16%。根据前瞻产业研究院,2025 年护肤市场作为全球化妆品最大细分市场, 市场规模将达 1810 亿美元。据资生堂集团预计,至 2023 年护肤品类销售额将占集团总 销售额 80%以上,护肤品类成未来营收绝对支柱。

香水&头发护理产品需求总体较稳定。欧莱雅集团香水品类收入在近五年维持在 23-28 亿欧元的区间内,占比约 9%;雅诗兰黛集团香水品类收入则在近五年维持在 16-19 亿 美元区间内,占比从 13.8%略降至 11.9%。 从利润端来看,护肤/香水盈利表现良好,彩妆盈利式微。雅诗兰黛集团各品类经营利 润率展现较大差异,FY2021 按经营利润率从高到低排序为护肤(32.0%)>香水(11.2%)> 头发护理(-3.3%)>彩妆(-9.1%)。彩妆近两年持续亏损原因主要是疫情限制社交活 动从而影响大部分彩妆产品需求。欧莱雅集团经营利润率在各板块之间则相较更为均衡, 只包括护肤品类的活性健康化妆品部经营利润率 23%-25%,同时包括护肤、彩妆及香 水的高档化妆品部及大众化妆品部经营利润率 18%-20%,美发产品经营利润率维持在 22%左右。

功效护肤增长亮眼。欧莱雅集团活性健康化妆品部门包括品牌理肤泉、适乐肤、薇姿和 修丽可、Decleor 和 Sanoflore 共 6 个功效护肤品牌,2016-2021 年创收 CAGR 16.1%, 增速远超其他业务部门。疫情影响下,活性健康化妆品板块是唯一收入增长的分部。2020 年在新冠疫情影响下,欧莱雅大众化妆品部、高档化妆品部、专业美发产品部三个板块 的收入均出现不同程度的下跌(-8.2%/-7.6%/-10.0%),同时活性健康化妆品板块收入 逆势增长( 13.0%),表现出较强的韧性。2021 年活性健康化妆品板块延续高速增长, 收入 YoY 30.3%。根据 2020 年年报分析,西欧市场较为突出的化妆品品牌是巴黎欧莱 雅、理肤泉和适乐肤,北美市场较为突出的化妆品品牌是适乐肤、理肤泉和修丽可。

据欧莱雅集团统计,2016-2020 年全球活性健康护肤品市场增速领跑全球化妆品市场, 尤其是在 2020 年疫情压力下活性健康护肤品市场仍保持逆势增长( 2%)。据前瞻产业 研究院,全球皮肤学级护肤品 2019-2020 年两年增速在 7%左右,远高于普通护肤增速。 在此趋势下,雅诗兰黛集团于 2021 年作价 10 亿美元收购加拿大化妆品公司 DECIEM (The Ordinary 母公司)多数股权,DECIEM 旗下共 The Ordinary、Niod、Abnomaly、 Hylamide、the Chemistry Brand、Hif 和 Loopha 七大品牌,旗下品牌均主打极简主义和 成分护肤特点。

3.2.经验二:研发为战略核心,稳定研发投入提升产品力跨越周期

从研发费用率来看:资生堂(品牌开发及研发费用率 4%-5%)≈欧莱雅(3%-4%)> 高丝(2%左右)>雅诗兰黛(略低于 2%)。头部护肤品集团经过多年持续研发沉淀,已形成自身独特的原料和配方优势。欧莱雅集团副CEO及研发负责人Barbara Lavernos称研究与创新是集团战略的核心。 在四家巨头中欧莱雅研发费用金额排行第一,2016-2021 年欧莱雅集团研发费用从 8.5 亿欧元稳定增长至 10.3 亿欧元,研发费用率持续稳定在 3%-4%,研发人员数量从 3800 余人增加至约 4000 人,每年申请专利数增至 500 。

资生堂为四家巨头中研发费用率较高,研发历史始于 1916 年,研发基因浓厚:资生堂 集团于 2009-2013 年陷入增长停滞期,利润端出现亏损,日本本土市场份额持续缩水, 为扭转该局面集团于 2014 年提出了“资生堂 2020 中长期战略”,战略对过去五年糟糕 业绩表现的原因作出总结,认为增长潜力下降的主要原因是加强品牌和企业所需的营销 和研发投资减少,使品牌资产变弱,消费者购买减少导致门店销售额下降,公司出货量 相应放缓,形成了盈利能力不断恶化的恶性循环。

战略将提升品牌价值作为关键,分两阶段(2015-2017、2018-2020)进行具体规划。 第一阶段(2015-2017)的阶段目标是“重建商业基础”,具体举措为清理遗留问题(优 化门店库存管理、退出亏损业务、整合 EMEA 及美洲组织提升效率)和建立良性循环(起 点是营销和研发投资)。第二阶段(2018-2020)的阶段目标是“加速增长势头”,具体 举措为进一步加大营销投入、加强对高端品牌和日本制造品牌的投资、加强对日本和中 国等增长势头强劲的事业投资、加强数字领域的投资;在此期间资生堂全球创新中心(简 称“S/PARK”)正式投入运营,通过整合日本和海外尖端研究机构以及其他行业的多种 知识、信息和技术,为世界各地的消费者提供新的价值,同时集团将研发领域从化妆品 领域扩展至人造皮肤、毛发和皮肤再生、高级美容护理和数字化设备等新领域。截至 2021 财年末集团实验室研发人员规模已达 1200 人。

持续研发造就人气明星单品红腰子。资生堂集团单品之王“红腰子”红妍肌活精华露于 2014 年才正式推出,凸显持续创新造就持续竞争力的重要性。1989 年,资生堂集团与 哈佛大学合作建立世界第一所皮肤学级研发中心;红腰子经过资生堂 30 年 肌肤免疫学 专研、400 次质地测试研发而成,其外形特征承载 1897 年资生堂第一款美妆产品“红 色蜜露”。据集团公开数据,资生堂集团单品之王“红腰子”红妍肌活精华露目前畅销 88 个国家和地区,共获得 200 项美容奖项,于 2020 年平均每 6.8 秒卖出一瓶。

雅诗兰黛明星单品“小棕瓶”诞生于 1982 年,持续研发大单品迭代优化。据集团公开 数据,小棕瓶 2019 年全球每分钟卖出 22 瓶,是雅诗兰黛集团单品之王。自 1982 年集 团创始人雅诗·兰黛了解到夜间是肌肤修复的最佳时间并推出修复损伤细胞的精华产品 小棕瓶(夜间修复精华)以来,纵观小棕瓶四十年发展历史,共经过六次升级迭代、推 出七代产品,实现跨越周期。

产品力的体现:明星单品推动品牌销售增长。雅诗兰黛集团明星产品约 100 种,占 2020 财年集团总营收的 25%以上。雅诗兰黛品牌明星单品小棕瓶、白金系列、胶原霜、微精 华和 DW 粉底液推动品牌销售额在 2020 财年实现连续第三年的两位数增长;倩碧品牌 在明星单品水磁场(Moisture Surge)系列的推动下,FY2020Q4 官网销售额为集团所有 品牌中最高;Too Faced 品牌明星单品睫毛膏为全美销售额第一(2019.9-2020.8)。明 星单品具有高品质、高复购率、高忠诚度的特点,推动品牌长期价值的增长。

全球研发网络,各集团通过研发实现对当地市场需求的响应。 欧莱雅、雅诗兰黛及资 生堂均在全球建设研发中心网络,高丝集团共 3 个研究所均位于日本。欧莱雅全球研发 中心数量最多,研发网络由共 21 个研发中心和 13 个评估中心构成,其中 3 个全球中心 (均位于法国)为高级研究中心、护发中心和化妆品中心,6 个区域中心(日本、美国、 中国、印度、南非和巴西)确定当地消费者的需求。雅诗兰黛全球 7 个研发中心,2 个 研发中心位于中国,4 个位于北美,1 个位于欧洲;资生堂全球 8 个研发中心,日本/中 国/新加坡/美国/欧洲分别 2/3/1/1/1 个。

4.1.经验一:品牌定位决定渠道选择,全渠道重视零售体验

4.1.1.渠道选择由品牌定位决定,触达核心消费人群

渠道布局完善,覆盖多场景消费需求。四大化妆品巨头均实现了多渠道布局。以欧莱雅 集团为例,欧莱雅集团目前共覆盖十大渠道,既包括美发沙龙、商超、香水店、百货专 柜、品牌专卖店、药房(pharmacy)、药店(drugstore)、水疗中心(MediSpa)等传统 渠道,又包括旅游零售和电子商务等新兴渠道,为旗下丰富的品牌提供了合适的差异化 拓展途径。

多渠道布局配合多品牌战略,品牌定位决定渠道选择。以高丝集团为例,高丝集团根据 旗下三类品牌定位为各类品牌选择相应合适的渠道:①尖端品牌代表最上乘的品质和服务,主要通过百货商店和专营店进行销售, 该渠道的特点是提供面对面专业服务体验,形成“品牌=优质”的消费者心智认知;② 高端品牌销售渠道包括化妆品专营店、商超零售和 药妆店等,渠道特点是兼具服务感和便利性;③日化品牌除化妆品以外还包括洗发水、护发素等洗护产品,渠道包括商超零售、药妆店 和便利店等大众零售渠道,渠道特点是便利性和随机选购。资生堂集团具有基本一致渠道选择策略:高档化妆品通过百货商店和专营店进行销售,大众化妆品 及个护产品通过药妆店和零售店销售,专业沙龙产品面向美发沙龙提供。

4.1.2.线上电商为引擎,线下渠道角色转变,旅游零售具增长潜力

疫情影响下全球消费者转向电商渠道的购买行为增加,化妆品及个护市场线上 SKU 数 量显著增加、缺货率提高。据前瞻产业研究院,2020 年 3 月至 2021 年 2 月全球化妆品 及个护市场线上日均 SKU 数量共增加 24%,巴西、韩国、智利、中国台湾和俄罗斯依次为 增长幅度最大的国家(地区),口腔护理是线上 SKU 数量增加幅度最大的细分市场(接 近 50%),而彩妆是线上 SKU 数量增加幅度最小的细分市场(18%),护肤细分市场线 上 SKU 数量增加幅度约为 22%;在需求端和供给端的共同影响下,全球化妆品及个护 电商市场平均缺货率从 6.9%上升至 7.4%,中国为平均缺货率提高最多的国家。

发力电商渠道,实现快速增长。电商渠道已成为各大海外化妆品集团收入增长的驱动力。 ①欧莱雅集团 2021 年电商渠道收入占比 28.9%,相较 2018 年上升 17.9pcts,据年报分 析,电商渠道增长的趋势在北美、中国、东欧和东南亚等市场均有体现,集团预计在未 来几年电商渠道收入占比将提升至 50%. ②资生堂集团 2020 年电商渠道收入占比 25%, 较上一年实现两位数增长,其中尖端品牌板块内电商渠道收入占比高达 30%,中国区市 场电商渠道收入占比更高达 50%,集团预计至 2023 年电商渠道将贡献集团全部收入的 35%。③高丝集团电商渠道收入占比从 FY2019 的 6.4%提升 6.9pcts 至 FY2021 的 13.3%; 中国区 2021 年电商渠道收入 197 亿日元,较上年增长 10.8%。

线下渠道是全渠道零售重要一环。全渠道零售指企业采取实 体渠道和电商渠道等尽可能多的渠道进行组合和整合(跨渠道)销售商品或服务,其目 的在于将消费者在不同渠道的购物体验无缝衔接,使消费者满意度最大化。 线下渠道的角色和功能的重心从销售向为消费者提供体验转变,数字化提升线下消费者 服务体验。①资生堂集团于 2020 年提出全渠道零售商业模型,旨在通过线下实体收集 消费者数据,洞察消费者需求并提供精准服务,从而提升用户忠诚度。该模型的具体步 骤为:1)将消费者吸引至线下门店,在 CRM 系统中创建消费者的“唯一用户 ID”;2)线 下提供标准化的咨询、销售服务,通过数字化实现无接触皮肤诊断等服务;3)消费者回 家后可进行线上购买。随着用户购买、体验等行为增加,用户数据也会更加充实,从而 得以实现更多个性化营销投放以及个性化服务的提供。

②据 2021 财年年报,雅诗兰黛集团加大全渠道建设投资,旨在更好地服务跨渠道消费 的消费者以提升品牌忠诚度,具体举措包括通过数字化技术、美容顾问人才以及化妆师 提供直接的“一对一”或“一对多”个性化服务体验。 ③数字化概念店提升消费者体验,为向消费者提供数字化与实体体验相结合的购物体验, 高丝集团搭建的“Kose Beauty Platform”定义了六大“顾客接触点”,分别为社交媒体、 应用软件、活动网站、邮件推送、电商数字化咨询以及实体概念店面对面咨询。2020 年 集团开设 Maison Kose 旗舰店及澳尔滨概念店,前者为消费者提供基于数字化技术的无 接触式购物体验以及集团全品牌产品试用体验,后者提供澳尔滨护肤产品的美容沙龙服 务并向顾客展示产品制作过程,高丝集团认为这种高质量体验只能通过面对面实现。

独立品牌店渠道通过设计和体验表达品牌资产,与消费者建立直接的联系。例如,雅诗 兰黛旗下品牌 MAC 在佛罗里达州奥兰多的第一家青年概念店通过产品游戏桌和年轻的 设计传达品牌调性,Aveda 通过选址位于知名、人流量大的地点的约 425 平方英尺的创 新微型商店建立了品牌形象,实现在日本的扩张。

旅游零售成为重要增长点,短期内受疫情影响,长期具有增长潜力。旅游零售是企业在 运输工具、口岸或市内设立门店,向旅客销售免税商品的零售方式,四家化妆品集团均对旅游零售渠道进行布局。欧莱雅集团旅游零售渠道于 2018 年突破 20 亿欧元收入大关, 2018/2019 年旅游零售渠道收入分别增长 27.1%/25.3%,2020 年受到一定负面疫情影 响有所下跌。资生堂集团旅游零售渠道收入从 2016 年的 248 亿日元增长至 2021 年的 1205 亿日元,占比从 2019 年开始超过 10%。

高丝集团在“VISION 2026”愿景中将旅 游零售市场投资作为一项增长战略;海南免税业务受益于政策助力及国内疫情恢复,高 丝集团计划在海南增加黛珂和雪肌精专柜数量,并计划在海南开设岛上第一家澳尔滨零 售店。高丝集团旅游零售渠道收入从 FY2019 的 239 亿日元上升至 FY2021 的 472 亿日 元,占营收比从 7.2%快速提升至 16.9%,计划至 2027 年将旅游零售收入占比提升至 18%以上;FY2022 前三季度,高丝旅游零售收入主要产生自中国和韩国,其中中国旅 游零售渠道创收 211 亿日元,较上年同期增长 13.1%。

4.2.经验二:全球化拓宽市场空间,渠道因地制宜

4.2.1.欧莱雅/雅诗兰黛全球化渠道成熟,资生堂/高丝中国区贡献增长

从提供产品销售的国家/地区数来看:欧莱雅≈雅诗兰黛>资生堂>>高丝。全球工厂分布:欧莱雅>雅诗兰黛=资生堂>高丝。欧莱雅、雅诗兰黛和资生堂除具备的 全球研发网络之外,还在全球范围内建立了生产中心/工厂网络。高丝工厂共 3 个,均位 于日本。此外,欧莱雅还建立了由全球 149 个配送中心组成的供应链网络,与全球生产 网络协同作业以提高生产供应效率。从员工构成来看,欧莱雅新市场(亚太、拉美、东欧、非洲和中东)员工数超过集团总 员工数一半,占比不断提高;雅诗兰黛全球员工数 62000 ,其中亚太区员工数 16700 左右,占比约 27%;资生堂全球员工数 39000 ,其中日本和中国员工数依次最多,分别占集团总员工数的四分之一左右。

欧莱雅、雅诗兰黛全球化发展历程悠久。欧莱雅及雅诗兰黛开启全球化进程的时间比较 接近,欧莱雅在达勒任期(1957-1983)之初就开始进行国际扩张,雅诗兰黛的全球化 进程则始于 1960 年。收入端:欧莱雅&雅诗兰黛全球化程度成熟。2020 年欧莱雅三大收入地区依次为亚太 (98.0 亿欧元)、西欧(75.1 亿欧元)和北美(69.0 亿欧元),占比 35.0%/26.8%/24.7%; 雅 诗兰黛 FY2021 EMEA 、亚太和 美洲分 别收入 69.5/54.9/38.0 亿 美元 ,占比 42.8%/33.8%/ 23.4%。

亚太区收入增长强势。欧莱雅/雅诗兰黛亚太区收入占比分别从 2016(FY2017)的 22.6%/19.9%持续提升至 35.0%/33.8%。中国业务贡献主要增长,在 2020 年欧莱雅其他各地区收入均缩水的情况下,亚太区销售仍保持稳定增长,其中中国大陆 2020 年销 售额同比增长 24.1%。雅诗兰黛方面,FY2020 中国内地销售额上升,几乎所有品牌都 实现了两位数的强劲增长,FY2021 中国大陆地区销售额增长主要反映了护肤品的增长, 以雅诗兰黛、La Mer 和 Dr. Jart 为首。

收入端:资生堂全球化程度>高丝全球化程度,且均不断提升日本以外业务区域收入占 比。资生堂日本本土收入占比约为三分之一,高丝日本本土收入近六成:2020 年/2021 财年资生堂和高丝于日本本土分别产生收入 3030/1674 亿日元,占集团总收入的 32.9%/59.9%,相比 2016/FY2017 的 44.8%/79.3%分别降低 11.9/19.4pcts。 中国创收已超资生堂总收入四分之一,与日本本土收入占比仅相差 0.2pct。资生堂在中 国产生的收入从 2016 年的 1181 亿日元快速增长至 2021 年的 2747 亿日元,年复合增 长率 18.4%,占比相应从 13.9%提升至 26.5%,迅速接近日本本土收入占比(26.7%)。 2020 及 2021 年报分析资生堂、CPB、IPSA、NARS 等高端品牌通过开设新专柜和加强 电商投资取得中国市场份额的大幅增长。

高丝持续开拓中国市场。高丝于 1987 年进入中国后在中国的发展可分为三阶段: 第一阶段:1987-1994,在外商投资限制下通过设立合资企业开展经营业务,采取的品 牌策略是中国专供品牌,使用日本化妆品的尖端技术,在此期间收入和盈利稳健增长。 第二阶段:1995-2011,先后于 1995 年和 2009 年引入雪肌精品牌和黛珂品牌,在上海 建立销售公司,开始在百货专柜直接销售日本品牌产品。 第三阶段:2012-至今,持续扩大日本品牌引进范围,先后于 2016 和2017 年引入JillStuart和 ADDCITION,2018 年开始在天猫国际销售澳尔滨;通过减少实体店、扩大电商业务 进行结构改革。2021 年高丝计划在中国扩张品牌销售渠道,包括增加黛珂、澳尔滨、雪 肌精及高丝的专柜数量,开设高丝天猫旗舰店,增加黛珂、澳尔滨和雪肌精在海南的旅 游零售专柜数量。

4.2.2.本土化运营是全球化的关键

本土化运营途径一:子公司设立。欧莱雅在各地区设立子公司且子公司决策自由度高, 中国有 7 家全资子公司及 1 家持股 99.98%的子公司,子公司在各个所在国家或地区经 营集团的业务活动,负责制定针对当地市场的发展战略,在消费者目标和分销渠道方面 做出最合适的选择,并生产和营销他们决定在市场上销售的品牌。雅诗兰黛在进入中国 市场时设立分公司,进入南非、中东市场时设立子公司。高丝海外子公司遍布中国、新 加坡、韩国、泰国、马来西亚、印度、印尼、美国和巴西等国家。

举例——渠道因地制宜:中国美妆个护电商化率领先于全球整体水平,针对中国电商市 场,欧莱雅成立中国电商子公司加码电商运营大获成功。根据前瞻产业研究院数据,全 球化妆品线上销售渠道占比于 2020 年达到 25%,中国美妆个护电商销售占比则从 2016 年的 21.4%迅速攀升至 38.0%,电商已成为中国美妆个护市场最重要的销售渠道。面对 中国市场渠道变迁,欧莱雅迅速把握机会,成立广州欧莱雅百库网络科技有限公司作为 集团的电子商务运营中心,目前运营兰蔻、赫莲娜、阿玛尼、科颜氏、植村秀、圣罗兰、 修丽可、碧欧泉、理肤泉、3CE 等多个品牌的天猫和京东等渠道的官方旗舰店铺。得益 于线上渠道发力,欧莱雅集团电商渠道收入占比迅速从 2018 年的 11.0%提升至 2021 年的 28.9%,巴黎欧莱雅连续第四年蝉联天猫“双 11”第一美妆品牌。

本土化运营途径二:管理架构。 资生堂于 2016 年启动了全球管理架构,以“全球思考,当地行动(Think global, act local)” 为中心思想,通过将责任和权力下放给每个地区总部的首席执行官,对市场变化做出迅 速和适当的反应。对于每个区域总部,资生堂及时地检查品牌和业务组合,并选择优先 关注的领域,例如 2016 年为了加强集团在美洲彩妆品类的产品组合,集团收购了 LAURA MERCIER;同年为加强在欧洲、中东和非洲的香水产品组合,集团与杜嘉班纳 (Dolce&Gabbana)签订授权协议;与此同时,集团退出了不盈利的业务并转让品牌。

2018 年以来,资生堂进一步推进以各地区优势为价值创造基础的“卓越中心”(Centers of Excellence)建设,这些中心通过在世界上最先进的地区收集信息和开展调查,领导 集团的全球战略规划和产品开发,例如在日本的护肤产品、在美洲的彩妆和数字化、在 EMEA 的香水,实施互联型多价值创造体系。 从 2019 年开始,资生堂在中国上海建立了中国业务创新中心,在数字平台等新技术方 面取得了显著的发展;在美国建立了技术加速中心,进一步推进如 MatchCo 和 Giaran 等技术发展。资生堂与世界分享在每个卓越中心获得的知识,并将其应用于市场营销和 产品价值创造。

4.3.经验三:营销资源倾向明星单品,营销手段多样化

四大集团营销费用均较高,平均占营收三分之一左右。根据最近两年情况来看,销售推 广(市场投入)费用率的关系是:资生堂(38%)>高丝(34%)>欧莱雅(33%)>雅 诗兰黛(23%)。从趋势上看,资生堂和高丝显著加大营销投入力度,欧莱雅营销投入 力度较稳定,雅诗兰黛营销投入力度下降。从数值上看,欧莱雅的广告推广费用不仅为 化妆品集团巨头中最高,更在全球所有行业范围内是第三大广告客户。

营销资源向明星单品倾斜。四大海外化妆品巨头集团品牌营销策略的核心是明星单品, 例如雅诗兰黛的小棕瓶、资生堂的红腰子等,明星单品得到了过往销量的验证并具有较 高的顾客忠诚度,通过营销推广吸引新客购买明星单品有助于建立对品牌的良好认知基 础,进一步扩大品牌的稳定客源。我们对兰蔻(欧莱雅集团)、雅诗兰黛(雅诗兰黛集团)、 资生堂(资生堂集团)、黛珂(高丝集团)四个品牌的官方微博进行统计,发现其代言人 所推广的单品具有一定的集中性,且以明星单品为主。此外,可以看出各海外集团的营 销利用了当地洞察力聘请本土人气较高的明星作为代言人以适应当地的偏好,营销策略 体现本土化。

数字化营销成为各巨头重要营销手段,吸引千禧一代和 Z 世代消费者。数字化技术正加 速变革品牌、产品、服务和消费者体验的市场推广模式,千禧一代和 Z 世代的消费行为 模式使数字化营销趋势成为必然。 数字化先锋欧莱雅集团早在 2018 年就通过收购全球领先的加拿大美妆 AR 及 AI 技术公 司 ModiFace 开始发力数字化营销,将其 AR 试妆服务等 20 项美妆技术服务推广到 16 个国家,并于旗下品牌薇姿推出了 ModiFace AI 皮肤诊断技术;2020 年欧莱雅集团在国 际消费类电子产品展览会上展览了自主研发孵化的家用定制美妆设备”Perso",可根据用 户的肌肤状态、环境和个人喜好在家定制出合适的护肤品、口红和粉底。欧莱雅集团在 数字化方面的管理优势凸显,集团共 14 位董事中有 8 位董事在数字化/电商领域具有技 能和专长。

诗兰黛和高丝集团也具有类似数字化营销手段。例如雅诗兰黛 iMatch 分析工具只需一 张自拍就可为消费者分析推荐适合的护肤配方,高丝集团旗下品牌 Tarte 数字化营销采 取策略包括投放针对性网络视频广告、虚拟试妆服务、AI 咨询和线上专业咨询等, ADDICTION 品牌在 Instagram 社交媒体上直播进行色号推荐等。

产品是营销的核心,围绕产品展开的社媒营销/KOL 营销及口碑营销使流量变现。 ①社媒营销。社媒营销是基于社区的互动式营销,在微博、微信、小红书、抖音等用户 聚集地来进行营销,强调的是和用户的互动,其效果首先是产品传播:组织围绕产品的 活动或讨论,能够产生一批“自来水”;其次是满足顾客:围绕用户存在的疑问和问题, 使用社交渠道作为一个开放的论坛与客户对话。

②KOL 营销。拉扎斯菲尔德两级传播模型指出,信息的传播经过两个阶段:从信息源(品 牌方)到舆论领袖(KOL),再从舆论领袖(KOL)到社会公众(大众消费者)。以欧莱 雅为例,欧莱雅小红书官方账号笔记数 953 条,获赞与收藏数 89 万,平均每条笔记获 赞与收藏 934,而美妆博主李佳琦小红书笔记 691 条,获赞与收藏数 2130.6 万,平均每 条笔记获赞与收藏 3.1 万,KOL 放大了信息扩散的范围,并且对消费者的认知和决策具 有较为深刻的影响。

③口碑营销。AISAS 营销模型指出,两个具备网络特质的“s”即搜索和分享是新营销转变的关键,营销不再是一味地向用户进行单向的理念灌输,消费者购买后的分享意味着 产品的口碑至关重要。例如日本美妆风向标 Cosme 大赏,依据 Cosme 网站用户即消费 者的点评评选得出化妆品排行榜,2021 年度 Cosme 大赏依据的用户点评数超过 112 万 条,影响力巨大。

5.1.市值复盘:历史增长匹配营收/业绩增长

欧莱雅历史市值从 1988 年的 42 亿美元上升至 2021 年的 2542 亿美元。三个明显的增 长期为:(1)1988-2000:营收/归母净利 CAGR 分别为 9.1%/12.8%,市值由稳定增长转 入快速增长,从42亿美元增至565亿美元(CAGR 24.2%),跑赢同期CAC40指数12.5pcts (CAGR 11.7%);(2)2005-2007:营收/归母净利 CAGR 分别为 13.7%/21.8%,市值在 两年内由 478 亿美元快速增长 82.2%至 872 亿美元,大幅领先同期 CAC40 指数增长(两 年增长 19.1%);(3)2015-2021:营收/归母净利 CAGR 分别为 6.0%/6.8%,市值持续增 长,由 945 亿美元增至 2542 亿美元(CAGR 17.9%),先后突破 1000、2000 亿美元大 关,跑赢 CAC40 指数 10.4pcts(CAGR 7.5%)。

雅诗兰黛的市值从 1996 年的 50 亿美元增长至 2021 年的 1151 亿美元。变化分为两阶 段:(1)1996-2009:营收/归母净利 CAGR 分别为 6.6%/2.4%,市值稳定出现一定波动 但波动幅度较小,由 1996 年 50 亿美元增至 2009 年 86 亿美元(CAGR 4.3%),增速略 大于标普 500(CAGR 2.4%);(2)2009-2021:营收/归母净利 CAGR 分别为 6.8%/23.9%, 市值从 86 亿美元持续增长至 1151 亿美元(CAGR 24.2%),跑赢同期大盘 10.5pcts (CAGR13.7%)。

资生堂市值从 1992 年的 39 亿美元上升至 2021 年的 223 亿美元。三个明显增长期 (1)1992-2000 稳定增长期,营收/归母净利 CAGR 分别为 3.3%/1.7%,市值从 39 亿美 元上升至 56 亿美元(CAGR 4.58%);(2)2003-2008 快速增长期,营收/归母净利 CAGR 分别为 4.5%/9.1%,市值从 56 亿美元增长至 107 亿美元(CAGR 21.0%);(3)2013-2019 高速增长期,营收 CAGR 为 4.0%,归母净利由-18 亿美元转正增至 67 亿美元,市值从 56 亿美元上升至 286 亿美元(CAGR 18.8%)。三个时期年复合增长率分别跑赢同期日 经 225 指数 4.0/11.5/7.7pcts。2019-2021 年营收受到疫情等因素影响由 104 亿美元下 降至 94 美元,市值由 282 亿美元小幅下降至 223 美元。

高丝市值从 2000 年的 8 亿美元上升至 2021 年的 81 亿美元。两个明显的增长期为 (1)2000-2006 稳定增长期,营收/归母净利 CAGR 分别为 4.0%/5.2%,市值由 8 亿美元 增至 23 亿美元(CAGR 19.9%);(2)2013-2018 高速增长期,营收/归母净利 CAGR 分别 为 5.8%/27.7%,市值由 13 亿美元增至 120 亿美元(CAGR 55.4%);两段时期年复合 增长率分别跑赢同期日经 225 指数 22.8/43.8pcts。2018-2021 年营收受到疫情等因素影响由 27.4 亿美元下降至 26.4 亿美元,市值由 120 亿美元下降至 81 亿美元。

5.2.估值复盘:业绩稳健增长驱动估值中枢提升

业绩增长的稳健性与质量共同构成估值提升和市值增长的重要支撑。我们对四家海外化 妆品巨头历史 P/E 进行梳理,历史估值主要集中在 20-50x 区间。从估值趋势来看,业绩 增长一般领先于估值水平提升,叠加净利润率提升共同驱动更易获得高估值水平。行业 之间对比来看,由于化妆品行业增速整体高于日化,全球化妆品巨头相较日化巨头(宝 洁、联合利华、花王)具有更高的估值。

龙头估值震荡上行,中枢从 20-40X 提升至 40-60X。四大美妆集团估值中枢整体呈现 震荡上行态势。地区之间对比来看,日本市场化妆品/日化巨头估值倍数和溢价均高于欧 美且波动性较大。自 2017 年以来,全球化妆品巨头的估值出现较明显的提升,我们分 析认为其中原因可能包括:①市场预期: 化妆品行业近年来整体成长性较好,有较大想 象空间;②避险情绪:化妆品行业整体增长较明确,巨头抗风险能力通过疫情得到检验; ③行业竞争:化妆品行业竞争分化加剧,头部公司集中度上升获得更高的估值溢价;④ 竞争优势持续性:随着时间的沉淀,化妆品头部公司拥有长青的明星单品以及不断推陈 出新的能力得到验证等。

从估值溢价水平来看,龙头韧性强且在牛市溢价效应显著。我们将各集团历史 P/E 除以 当地市场指数或交易所上市股票平均历史 P/E 再减 1 得到市盈率估值溢价指标,全球化 妆品巨头大部分时间内普遍比大盘获得更高估值(即估值溢价为正)。

在统计范围内,欧 莱雅估值溢价区间为[-23%,206%],业绩增速较为稳健,溢价水平与法国 CAC40 指数走 势较为一致,在市场整体表现较好的 03-07 年/09-11 年/12-19 年,最高分别获得 60%-80% 估值溢价水平,在市场表现欠佳的 08/11/20 年则基本与大盘 PE 水平一致;雅诗兰黛估 值溢价区间为[7%,73%],美国市场 01-03 年以及 08/15 年市场表现欠佳从而导致估值 溢价收缩,03-07 年/09-14 年/16-19 年市场表现较好则给予更高的溢价水平;日本市场 大盘经历了 08 年的下跌之后在 09-12 年间横盘调整,在 13-20 年开启震荡上行,资生 堂估值溢价区间[26%,201%],高丝估值溢价区间[-39%,190%],波动相对较大。

从预期增长性来看,欧莱雅/雅诗兰黛增速稳健,资生堂/高丝弹性较高。根据 Bloomberg 一致预期,2022-2025 年欧莱雅/雅诗兰黛/资生堂/高丝四家全球化妆品集团营收复合增 速分别约 6.6%/7.3%/5.4%/8.0%,归母净利润复合增速分别约 4.1%/3.3%/1.5%/1.6%, 根据 2022 年预计 PE 除以 22-25 年 3 年复合利润增速,欧莱雅/雅诗兰黛/资生堂/高丝四 家全球化妆品 PEG 分别为 4.1/3.3/1.5/1.6。

5.3.对标国内:优质龙头迎来发展机遇期,配置价值突显

优质赛道为国内美妆企业提供广阔发展空间,2017 年以来资本化加速。参考海外市场, 化妆品为空间广阔、壁垒可不断强化、易诞生高市值、高 ROE 企业的优质赛道。相较于 成熟地区,中国化妆品市场人均消费额仍有 3-5 倍提升空间,无论在行业规模、增速和 集中度等方面均有较大发展潜力。参照邻近的日韩巨头发展历史,本土品牌有望逐步在 众多海外大牌中突围占据一席之地。目前我国主要已上市的美妆企业(品牌商)营收体 量约 30-50 亿元,归母净利约 5-9 亿元,市值约 300-900 亿元,估值则随着业绩增长性 不同较为分化,PE 约 40-80X。

从主品牌高增到多品牌布局,国货企业逐步打造自身成长路径。相较于海外巨头集团已 搭建起较丰富的品牌矩阵,目前头部国货美妆企业大多处于从单品牌走向多品牌的摸索 阶段,单品牌体量仍在 100 亿以下具备较大提升空间,且自身积淀距离全球化扩张仍有 一定差距,当前关键仍为利用自身核心资源将主品牌耕耘壮大,通过本土特色原料/产品 孵化效率及消费者洞察等优势以灵活性破圈,同时逐步提升研发/资金/认知度等传统短 板,打磨完备的产研体系及中后台运营架构以赋能多品牌,支撑中长线集团化稳健发展。

如贝泰妮依托云南特色植物原料联合皮肤学专家进行临床验证与传播,打造薇诺娜品牌 并赋能薇诺娜 Baby、AOXMED 等新品牌;珀莱雅通过合作全球优质原料商,以及市场与 科研共创机制将主品牌不断升级并打造彩棠子品牌为第二增长曲线;华熙生物以创新原 料及生物科技驱动,打造四大功能性护肤品牌矩阵陆续发力。

求同存异,把握我国市场三大发展脉络。除报告前文中提及的海外美妆集团在产研布局、 渠道运营以及营销端等共性层面的经验之外,中国化妆品市场在当前发展阶段具备以下 自身特点: 1)行业规范程度加强,但头部集中度有望持续提升。作为“后起之秀”我国化妆品 市场中包含欧美/日韩/传统国货/新锐国货等众多品牌,化妆品行业从原料到产品备 案等一系列新规引导下行业加速向规范透明化良性发展,随着非合规产品及企业出 清,优质头部国货企业迎来发展机遇期,2020-2022H1 淘系护肤品牌头部集中度持 续提升,CR20 分别约 25%/28%/30%;

2)产品功效端竞争日趋激烈,消费者护肤知识体系在社媒平台、市场教育等催化下 加速成熟,加码产研布局势在必行。叠加疫情对消费支出预期的影响,消费者愈加 注重品质及性价比,国货目前大多仍处于 300 元以下中端价格带,在产研投入支撑 下产品端仍具备提价空间以获得优质增长; 3)渠道业态丰富,电商化率程度高,流量入口分散化且消费观念日益多元,多平台 布局 精细化运营 品牌文化建设并行成为避免品牌老化的必要手段。除传统电商外, 2022 年 618 直播电商占比已提升至 21%,平台机制与消费者分布双重因素下,渠 道端更为考验品牌方的产品卖点内容打造及运营打磨能力,是否能建立起从引流到 转化的高效链路。

头部效应持续验证,优质龙头配置价值突显。在资金/人才/品牌资产等资源的加持下, 优质国货龙头业绩兼具确定性与高成长性,随着品牌力随时间的沉淀以及行业集中度持 续提升,有望迎来戴维斯双击。如贝泰妮/珀莱雅/华熙生物过去 3 年营收复合增长率分 别为 48%/25%/58%、净利润复合增长率分别为 49%/26%/23%。根据 Wind 一致预测, 未来 3 年仍有望保持高增,当前 PEG 水平处于 1.0-2.5,长期视角下相较于海外美妆集 团具备提升潜力。后续随着品牌建设能力持续强化,有望复制多品牌发展路径开启第二 第三增长曲线,逐步打造平台型美妆集团。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】未来智库 - 官方网站